作者:姜冬妮丨John Fitzpatrick丨宋雨博[1]

在财富规划的广阔领域中,税务问题是每一个高净值个人和跨国家庭无法回避的重要环节。汉坤 • 观点 | 财富规划与美国税制 — 美国税制下财富移转的挑战与策略一文中,我们深入探讨了美国税制下财富传承的挑战与策略,特别是遗产税、赠与税的复杂性。税种复杂、申报合规要求严格的美国税务问题对于大量高净值个人和跨国家庭而言,是取得美国绿卡后的第一项挑战。合规面对美国税务申报不仅是法律义务,更是个人和家庭智慧理财的体现。本文将聚焦于美国税务申报的合规性要求,辅以实践中的常见情形解读,旨在帮助高净值家庭和跨国企业深入浅出地理解在美国税制下进行合规申报的重要性,从而有效管理税务风险,确保财富的顺利传承。

作为税务规划与合规申报领域的领先团队,汉坤税务团队一直以卓越的专业服务为中美两国的高净值家庭、新移民、弃籍归国企业家,以及在美投资的外国企业集团提供深度的税务咨询服务和精准的申报服务。凭借我们深厚的专业知识和丰富的实战经验,我们致力于成为您在税务规划旅途中的可靠向导和坚强后盾。

一、美国税制概述

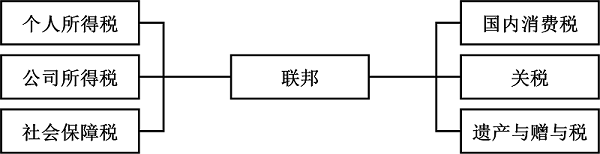

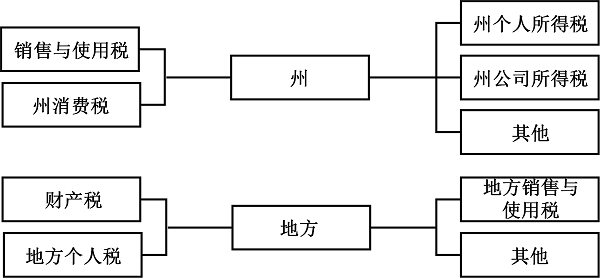

美国的税制复杂而多层次,主要分为联邦税、州税和地方税,三种税构成了三级税制体系。联邦税是美国税收体系的主要部分,涉及个人所得税和企业所得税等。州税和地方税则因地而异,包括销售税、财产税等。

美国主要税制体系如下图所示:

图:美国三级税制

联邦税包括个人所得税和企业所得税。个人所得税是美国政府的主要收入来源之一,其纳税人包括美国税务居民和非税务居民,课税对象是美国税务居民来源于全球的所得,以及非税务居民来源于美国境内的所得。企业所得税是对美国公司的国内外所得、外国公司来源于美国境内所得征税的税种,目前税率为21%。

州税和地方税则因地而异。各州的税制各有不同,常见的有销售税、州所得税等。地方税通常包括地方销售税和财产税,用于支持当地政府的财政需求。各州和地方政府可以自行决定其税率和适用范围,因此,纳税人需要根据其所在州和地方的具体要求进行税务申报。

二、税务申报

税务申报是一个复杂且重要的过程,合规申报是避免法律风险和罚款的关键。美国税务居民身份的认定是税务申报的基础,不同身份的纳税人需要填写不同的税表。

对于非美国公民而言,美国税务居民身份的认定主要依据两种标准:一是绿卡持有者身份,二是实际居留时间。绿卡持有者是指拥有美国合法永久居民身份的人。实际居留时间则是指即使未持有“绿卡”,但本年度在美国居留达183天;或者本年度在美国居留至少31天,且在本年及上溯两年的时间里在美国累计居留达183天。三年累计居留时间的计算方式为:某一公历年度内在美国的居留天数不少于31天,且该公历年度在美国的居留天数+上一公历年度在美国的居留天数/3+再上一公历年度在美国的居留天数/6≥183天。符合这些标准之一的人即构成美国税务居民,一般需要申报其全球收入。提请注意,实际居留时间的测试也存在一些例外,例如某些个人本年度在美居留时间少于183天且可以证明他们与另一非美国国家存在更密切联系,或者某些个人由于健康状况客观上不能离开美国,则可能不构成美国税务居民。

另外,符合下列特定身份的人可以豁免于实际居住测试,避免因居留时间过长而构成美国税务居民:与外国政府有关的个人、教师、学生以及临时在美国参加特定体育赛事的职业运动员等。然而,提请注意,获得豁免的个人可能面临其他美国税表的申报要求,如Form 1040-NR[2]、Form 8843[3]、Form 8840[4]。

三、税务申报必备:美国税表与预扣证明应用

在进行美国税务申报时,确保正确选择并填写相应的税表是极为关键的一环。不同税表适用不同的纳税人身份和税务情境。此外,部分表格并非需要直接递交给美国国税局,但某些付款人可能会要求非美国收款人提供,即预扣证明W-8系列表。此外,为了满足KYC(Know Your Customer/Know Your Client,了解你的客户)对账户持有人的身份审查及验证的要求,W-8系列表格也是非美国个人或公司常常被要求提供的。我们将对几个常见的税表以及“预扣证明W-8系列表”一并进行介绍,并辅以具体案例,以帮助读者更深入地理解其使用方法和规范,为读者了解美国税务申报的可能情况提供有价值的参考。

(一)Form 1040 — 美国税务居民个人所得税申报表

适用情形:Form 1040用于申报美国税务居民的个人所得税。这包括所有美国公民、绿卡持有者和符合实际居留时间标准的个人。此表用于报告全球收入,包括工资、利息、股息、租金、资本利得等。Form 1040用于征收多种类型收入的税,如自营职业(Self-Employment),净投资收入(Net Investment Income)等。许多表格需要与Form 1040一起提交,以报告应报告的资产,即使个人在本年度没有从这些资产中获得收入,例如Form 5471[5](CFC,受控外国公司);Form 8858[6](Disregarded Entities,穿透实体);Form 8865[7](外国合伙企业);Form 8621[8](PFIC,被动外国投资公司);From 8938[9](外国金融资产报告)。

案例:李先生是一名持有美国绿卡的中国公民(美国税务居民),2023年在美国工作并获得了工资收入、银行利息和股票红利。李先生需要填写Form 1040,报告其在全球范围内取得的所有收入,并按照表格的指示计算总收入和应缴税额。提请注意,资本利得/合格股息收入被列为收入,但其税率与普通税率不同。因此,申报时需详细区分纳税人的普通收入及较低税率收入(如有)。

(二)Form 1040-NR — 非美国税务居民个人所得税申报表

适用情形:Form 1040-NR用于申报非美国税务居民在美国取得的收入。这包括所有未持有绿卡且不符合实际居留时间标准的个人。需要说明的是,纳税人需要有纳税人识别号(统称TIN[10],包括SSN[11]、ITIN[12]等)才能填报此表。因此如果个人需要申报Form 1040-NR,他们需要使用SSN或者申请获得ITIN。但如果个人获得的被动收入与美国商业无关,并且在源头上由付款人适当预扣了税款,那么就没有必要申请美国TIN。

案例:张女士是一名中国公民,在2023年因出差在美国停留了两个月(具有美国工作许可,因此,有资格获得SSN),并在此期间获得了一笔咨询费收入。由于张女士不符合美国税务居民的标准,她需要填写Form 1040-NR,报告在美国的这笔咨询费收入。她需要在表格上披露SSN并将收入填写在表格的相关部分,并根据表格的指示计算应缴税额。

(三)Forms 3520/3520-A — 报告海外赠与和信托

适用情形:Form 3520[13]用于报告美国纳税人收到的外国赠与或继承、以及与外国信托相关的交易。此表适用于所有美国公民、绿卡持有者以及符合实际居留时间标准的个人。相对应的,根据信托及其受益人的性质,Form 3520-A[14]由拥有至少一个美国所有者[15]的外国信托提交,用以汇报信托、美国受益人、被视为外国信托任何部分所有者的任何美国人的信息。

案例:王先生是一名在美国工作的中国公民(美国税务居民),他的父亲在中国赠与他一笔50万美元的现金用于购房。由于这笔赠与超过10万美元,王先生需要填写Form 3520,报告这笔海外赠与。具体来说,他需要在表格中填写赠与的金额、赠与人的信息,并附上相关的文件证明。

(四)Forms 1120/1120-S/1065 — 企业所得税申报表

适用情形:Form 1120[16]被C公司(C-Corporation)用于报告其收入、扣除额和纳税义务。Form 1120-S[17]由S公司(S-Corporation)来报告其收入、扣除额和纳税义务[18]。Form 1065[19]由合伙企业用于向美国国税局报告其收入、扣除和分配。

案例:ABC公司是一家在美国注册的C公司,2023年在美国开展业务并获得了利润。公司需要填写Form 1120,报告其年度收入、支出和税前利润。公司需要在表格中详细列明所有收入来源和经营成本,并根据表格的指示计算应缴纳的企业所得税。

(五)预扣证明 — W-8系列表

除了上述常见税表,还有部分表格是由收款人向扣缴义务人提供W-8系列表来告知支付方正确的预扣税率。此外,某些情况下,为了满足KYC的认证要求,W-8系列表同样会被要求提供。下面简单介绍一些常见种类。

适用情形:Form W-8BEN[20]是外国个人的美国税务身份声明表,用于个人声明其不是美国税务居民,以及在美国获得收入时适用较低的预扣税率(如满足相关条件)。此表格通常由非美国居民提交给支付方,如美国的银行或公司。Form W-8BEN-E[21]是外国实体用于声明和申报实际所有人身份的证明书。Form W-8IMY[22]则是外国中介机构、外国流通实体或某些美国分支机构的美国预扣税和申报证书。Form W-8ECI[23]是用于证明外籍人士作为美国来源收入的最终受益人,且该收入与在美国境内进行的贸易或商业活动存在实际关联的官方文档。与适用于非美国居民的W-8系列表相对应,Form W-9系列表格则是为了美国个人或公司向相关方报告相关信息或提供正确的纳税人识别号(TIN)。

案例:刘女士是一名在中国居住的投资者(非美国税务居民,中国税务居民),她在收到公司股息后本应预扣30%的税款。但根据中美税收协定的规定,股息受益人可享受10%优惠预扣税率。因此,她可向扣缴义务人(如经纪人或股息支付人)提交Form W-8BEN来说明相关信息、减少预扣税款。

四、申报要点及注意事项

(一)申报时间

美国税务申报的截止日期因纳税人类型和具体情况而异。对于大多数个人纳税人,正常的申报截止日期是每年的4月15日(或下一个工作日)。如果纳税人需要更多时间准备申报,可以申请延期至10月15日。然而,延期只涉及税表提交时间,不延期税款缴纳,所欠税款仍需在4月15日前缴纳,以避免罚款和利息。同时,延期申请也需在税表到期日前提交。如果纳税人居住在美国境外,他们的申报截止日期自动延长至6月15日,无需额外申请。提请注意,如果预计需要缴纳税款,税款仍需在4月15日前支付,否则会产生逾期利息。原因在于,2个月的自动延期是申报时间的延长,在6月15日之前完成不会被处以罚款,但仍会就未缴税款产生逾期利息。此外,非居民投资者(无工资预扣)申报和付款的法定期限为6月15日,他们可以再延长6个月,直到同年的12月15日。

对于企业,申报截止日期有所不同。Form 1065(合伙企业)所得税申报截止日期是每年的3月15日,而适用Form 1120(公司)的所得税应在每年的4月15日提交。如果企业需要更多时间准备申报,C型股份有限公司可延长至10月15日,而合伙企业和S型公司可延长至9月15日。此外,与非居民外国人类似,外国公司如涉及美国来源的收入,一般也要在每年的6月15日之前进行申报。

需要强调的是,税款需要按季度进行预缴,而非在到期日之前才缴纳,否则可能会被征收预估税款罚款。

(二)常见申报错误及避免方法

税务申报中常见的错误主要包括漏报收入、错误填写税表和未能及时提交申报。漏报收入是指纳税人未能全面报告其所有的收入来源,尤其是海外收入、投资收益和其他非工资收入。同时,既要报告收入,也要报告某些应报告的资产、账户(如外国银行和金融账户报告FBAR,FinCEN 114)。为了避免这种错误,纳税人应确保全面记录和报告其所有收入来源,并与所有相关金融机构核对报表,确保数据一致。

错误填写税表是另一常见问题,包括填写错误的税表、漏填必填项或填写错误的信息。为了避免这种错误,纳税人应仔细阅读税表说明,确保填写准确无误。寻求专业税务顾问的帮助,可以有效减少填写错误的风险。

未能及时提交申报则会导致罚款和利息的产生。为了避免这种情况,纳税人应提前准备好所需的所有资料,并在截止日期前提交税表。如果无法在截止日期前完成申报,应及时申请延期,并确保在原定截止日期前支付预计的税款。确保报税表的完整性和准确性至关重要,因为其中包含许多可以跨年度结转的数字,有些甚至可以结转多年。例如,某些国外税收抵免优惠可以持续结转长达10年之久。若因疏忽而未能充分利用潜在的税收优惠,如亏损结转或国外税收抵免,或是因申报错误而面临处罚,如被要求补缴税款或面临未申报的罚款,这无疑将是纳税人的巨大损失和遗憾。因此,精确无误地提交报税表是每位纳税人的责任与义务。

五、风险点提示、实操经验分享

在实际操作中,纳税人可能会遇到一些常见问题,以下是一些常见问题及其解答:

(一)非税务居民个人是否需要申报?

如前所述,非税务居民个人就来源于美国境内的所得进行美国税申报。例外情况是,如果支付方对非居民进行了适当的预扣,且收入不属于ECI,则可能无需申报[24]。具体来说,若非税务居民个人存在美国税申报义务,该个人需填写Form 1040-NR,报告其在美国的所有应税收入。如果在美国境内工作并获得报酬,即使短期停留,工资收入仍需申报。此外,拥有并出租美国不动产并且该收入被视为ECI的非税务居民需申报租金收入。

(二)外国收入如何申报?

使用外国税收抵免(Foreign Tax Credit)可以抵消部分在国外已缴纳的税款,避免双重征税。美国税务居民需要申报其在全球范围内取得的收入,包括其在外国取得的收入。如果他们已经在外国为这些收入缴纳了税款,可以通过填写Form 1116[25]申请外国税收抵免,以减少美国的税务负担。企业则应填写Form 1118[26]申报外国税收抵免。实践中,还存在其他形式的双重征税减免,如境外所得收入免税和住房费用免税/扣除,此处不再展开介绍。

案例:李先生是一名持有美国绿卡的中国公民(美国税务居民),2023年在中国工作并获得了工资收入。李先生需要申报全球收入,因此他需要填写Form 1040报告所有收入,并使用Form 1116申请在中国已缴纳的工资税的抵免,这样可以避免同一笔收入在中美两国被双重征税。

六、税务合规与风险管理

因此,高净值个人及家庭合规完成美国税务申报不仅是法律义务,也是管理税务风险的重要手段。纳税人需要了解并遵守相关税法,及时进行准确的个人税务申报,确保合规。否则,可能面临法律追诉、罚款和利息等严重后果。通过提前规划,及早进行涉税事项的优化,纳税人可以有效减少税务负担,避免突发情况带来的风险。

不仅仅是高净值个人及家庭,对于公司而言,企业所得税的申报同样需要严格按照美国税法规定进行,企业需准确记录其收入、支出和税前利润,并填写Form 1120进行申报。此外,公司还需关注与员工薪酬相关的税务合规,包括工资和福利是否合规扣税等。寻求专业税务顾问的帮助也是确保合规的重要手段。专业税务顾问可以提供准确的税务咨询和规划服务,帮助纳税人理解复杂的税法要求,并确保税务申报的准确性和及时性。

七、结语

合规面对美国税务申报的重要性不容忽视,它不仅关乎法律风险的规避,更是确保个人和企业财务健康的关键。美国税制以其复杂性著称,涵盖了广泛的税种和申报要求。因此,深入了解美国税制的基本原则、税率、免税额度、抵扣项目等,对于正确申报至关重要。通过了解美国税制、遵守申报要求和时间,以及寻求专业帮助,可以有效管理税务风险,确保税务合规性。本文旨在帮助读者更深入地理解合规面对美国税务申报的重要性。我们希望读者能够通过本文,获得必要的知识,意识到税务合规申报对个人和企业的财务健康和长远发展的深远意义。

汉坤税务团队持续关注美国税务合规与规划问题,我们很荣幸就税务合规、规划建议及潜在税务风险化解等相关问题为您提供建议和帮助,包括但不限于以下内容:

税务申报服务:提供全面税务申报服务,包括个人和公司的联邦税和州税申报、弃籍个人的弃籍税申报,满足美国税务合规要求;

定制化咨询与税务规划:了解客户的财务状况和税务需求,提供定制化的税务规划和咨询服务;

税务风险评估:我们为客户提供税务风险评估服务,帮助识别潜在的税务风险,并提出相应的风险缓解策略。

敬请注意,本系列文章的内容,系我们根据法律法规、政府网站内容及实操服务经验总结,不构成我们针对特定美国税事项的的任何法律意见。

特别声明 |

|

汉坤律师事务所编写《汉坤法律评述》的目的仅为帮助客户及时了解中国或其他相关司法管辖区法律及实务的最新动态和发展,仅供参考,不应被视为任何意义上的法律意见或法律依据。 如您对本期《汉坤法律评述》内容有任何问题或建议,请与汉坤律师事务所以下人员联系: |

|

姜冬妮 电话: +86 10 8524 5898 |

[1]实习生李璟雪对本文的写作亦有贡献。

[2] Form 1040-NR, U.S. Nonresident Alien Income Tax Return非美国税务居民个人所得税申报表。

[3] Form 8843 Statement for Exempt Individuals and Individuals With a Medical Condition豁免个人和有健康问题的个人的声明。

[4] Form 8840, Closer Connection Exception Statement for Aliens外国人更紧密的联系例外声明。

[5] Form 5471, Information Return of U.S. Persons with Respect To Certain Foreign Corporations美国人对某些外国公司的信息申报表。

[6] Form 8858, Information Return of U.S. Persons with Respect to Foreign Disregarded Entities (FDEs) and Foreign Branches (FBs)美国人关于外国被忽视实体和外国分支机构的信息申报表。

[7] Form 8865, Return of U.S. Persons with Respect to Certain Foreign Partnerships美国人对某些外国合伙企业的申报表。

[8] Form 8621, Information Return by a Shareholder of a Passive Foreign Investment Company or Qualified Electing Fund被动外国投资公司或合格选举基金股东的信息申报表。

[9] Form 8938, Statement of Specified Foreign Financial Assets特定外国金融资产报告。

[10] Tax Identification Number,纳税人识别号码。

[11] Social Security Number,社会安全号码。

[12] Individual Taxpayer Identification Number,个人报税识别号码。

[13] Form 3520, Annual Return To Report Transactions with Foreign Trusts and Receipt of Certain Foreign Gifts报告与外国信托交易和接收某些外国礼物的年度申报表。

[14] Form 3520-A, Annual Information Return of Foreign Trust with a U.S. Owner外国信托与美国所有者的年度信息申报表。

[15]设立人、受益人、甚至第三方均可能构成外国信托的美国所有者,具体需根据信托条款进行详细审查判断。

[16] Form1120, U.S. Corporation Income Tax Return美国公司所得税申报表。

[17] Form 1120-S, U.S. Income Tax Return for an S Corporation关于S公司的美国所得税申报表。

[18]与C-Corporation不同,S-Corp无需缴纳双重征税。相反,利润和亏损都转入股东的个人纳税申报表,公司本身不在公司层面纳税。

[19] Form 1065, U.S. Return of Partnership Income美国合伙企业收入申报表。

[20] Form W-8BEN, Certificate of Foreign Status of Beneficial Owner for United States Tax Withholding and Reporting (Individuals)美国预扣税和报告受益所有人外国身份证明(个人)。

[21] Form W-8BEN-E, Certificate of Status of Beneficial Owner for United States Tax Withholding and Reporting (Entities)美国预扣税和报告受益所有人身份证明(实体)。

[22] Form W-8IMY, Certificate of Foreign Intermediary, Foreign Flow-Through Entity, or Certain U.S. Branches for United States Tax Withholding and Reporting外国中介机构、外国流通实体或某些美国分支机构的美国预扣税和报告证书。

[23] Form W-8ECI, Certificate of Foreign Person’s Claim That Income Is Effectively Connected with the Conduct of a Trade or Business in the United States外国人声称收入与在美国进行贸易或业务有效相关的证明。

[24] ECI,即有效关联收入,指的是与美国贸易或业务活动直接相关的收入。对于此类ECI收入,通常不会预先扣除特定的税款。相反,非居民纳税人可以根据相关规定申请适当的税收扣除,并在规定的时限内提交纳税申报表,以申报并报告其在美国的所得。一个典型例子便是通过在美国销售商品或产品所获得的收入,这些商品或产品可能还源自国际采购渠道。

[25] Form 1116, Foreign Tax Credit (Individual, Estate, or Trust)外国税收抵免(个人、不动产或信托)。

[26] Form 1118, Foreign Tax Credit — Corporations外国税收抵免 — 公司。