作者:朱俊丨秦威[1]

一、央行数字货币与数字货币桥

(一)央行数字货币(CBDC)

CBDC指某一国家或地区的中央银行/金融监管局(“央行”)采用区块链、密码学等技术,以数字化形态发行的法定货币,其信用来自该国央行[2]。

根据Atlantic Council的统计,当前共有3个国家已全面推出CBDC,有36个国家在进行CBDC试点运行,并且还有134个国家及货币联盟在探索发行CBDC。作为全球最大的CBDC试点,中国的数字人民币(e-CNY)已覆盖25个城市的2.6亿个钱包[3]。

CBDC包含零售CBDC和批发CBDC两类。零售CBDC供一般公众使用,而批发CBDC用于银行和其他金融机构之间的交易。

(二)数字货币桥(Project mBridge)及其他CBDC跨境互联项目

不同CBDC之间通过跨境互联方可实现不同CBDC之间的跨境支付和结算。

根据Atlantic Council的统计,目前多个国家的央行正通过不同的项目来实现该等跨境互联[4],主要包括:

项目名称 |

参与国家、地区及机构 |

覆盖的CBDC种类 |

Project mBridge[5] |

泰国、中国、中国香港、阿联酋、国际清算银行创新中心 |

批发CBDC |

Project Dunbar[6] |

澳大利亚、新加坡、马来西亚、南非 |

批发CBDC |

Project Sela[7] |

以色列、中国香港、国际清算银行创新中心 |

零售CBDC |

Project lcebreaker[8] |

以色列、挪威、瑞典、国际清算银行创新中心 |

零售CBDC |

Project Mariana[9] |

法国、瑞士、新加坡、国际清算银行创新中心 |

批发CBDC |

Project Jura[10] |

法国、瑞士 |

批发CBDC |

二、数字货币桥的发展时间线

2021年2月24日 |

中国人民银行连同香港金融管理局、泰国中央银行和阿拉伯联合酋长国中央银行,联合发起“多边央行数字货币桥”研究项目。 |

2022年9月27日 |

|

2023年6月29日 |

数字货币桥项目发起方讨论最小化可行性产品(Minimum Viable Product)研发及阶段落地。 |

2024年1月 |

阿联酋使用阿联酋中央银行数字货币数字迪拉姆向中国支付5,000万迪拉姆(约1,360万美元)。 |

2024年3月7日 |

香港金融管理局宣布展开全新的批发CBDC项目Ensemble,拟在此基础上构建跨银行数字货币同业结算的全新金融基础设施。 |

三、数字货币桥实施中的一些关键概念

(一) 走廊网络和存托凭证

走廊网络也可称作“数字货币桥网络”,是数字货币桥项目各方参与者在自身的司法管辖区之外共同建立、维护、治理的虚拟司法管辖区,本质上是一个独立于各国CBDC的第三方数字货币网络[11]。

各国央行作为走廊网络的共同管理者拥有共同控制管理节点的核心权利,通过管理节点可以全面掌握走廊网络中资金的流通。

各参与银行运行自己的网络节点,可以将本国的CBDC兑换成网络代币 — 存托凭证(Depository Receipt,“DR”),并在不依赖代理行的情况下点对点进行DR的交换,从而实现不同种类CBDC的跨境交易。

DR是仅能在走廊网络中流通的具备兑换属性的数字代币,是CBDC的数额在走廊网络中的映射[12]。

本国CBDC和走廊网络上DR之间进行严格的等值双向兑换:每个参与行若在走廊网络中生成特定数额的DR,必须销毁等值的本国CBDC,反之亦然。生成的DR仅用于在走廊网络中进行跨境支付和结算。

(二) 网络节点

走廊网络中存在诸多功能定位不同的网络节点,承担着不同的角色和任务。

1. 管理节点:由各参与方央行共同维护的,数字货币桥系统中的“联合央行”。各参与方央行通过共同维护、管理、控制管理节点,完成数字货币桥项下DR的发行和注销、交易规则制定和落实以及合规监管等工作[13];

2. 参与银行节点:各国银行于走廊网络中设立的“分行”,负责本国CBDC与DR的等值兑换、走廊网络内交易信息的传递及DR的转移[14]。

(三) 多币种清算网络

数字货币桥可以被视作一个多币种的清算网络。

举例来讲,中国内地和中国香港的CBDC兑换流程为:数字人民币 — 中国在数字货币桥中的存托凭证(China-DR) — DR兑换 — 中国香港在数字货币桥中的存托凭证(HK-DR)— 中国香港数字货币。

通过该兑换机制,可以实现跨境CBDC的汇兑与转移。

(四) 不同CBDC之间的转换汇率

数字货币桥设定了现行汇率兑换(Board Rate)、询价请求兑换(Request for Quote)及约定请求兑换(Off-Corridor Arrangement)三种DR兑换方式。

1. 现行汇率兑换方式:买方银行直接向管理节点发送兑换请求,由管理节点选取市场最优报价并完成双方银行的DR兑换。

2. 询价请求兑换方式:买方银行以广播形式向走廊网络内其他参与银行节点发送兑换请求,根据回复信息选取合适的对手银行后,向管理节点发送兑换请求并由管理节点完成双方银行的DR兑换。

3. 约定请求兑换方式:买方直接与卖方私下达成交易意向,在发生兑换需求时由双方同时向管理节点发送兑换指令,管理节点接收指令并核实后完成双方银行的DR兑换。

四、通过数字货币桥进行跨境支付和结算的基本流程

当前,数字货币桥的基本逻辑是将多种CBDC“映射”到同一分布式账本中,基于DR进行数字货币交换,再将DR和多种CBDC分别汇兑,使得同一分布式账本支持多种CBDC的流通。

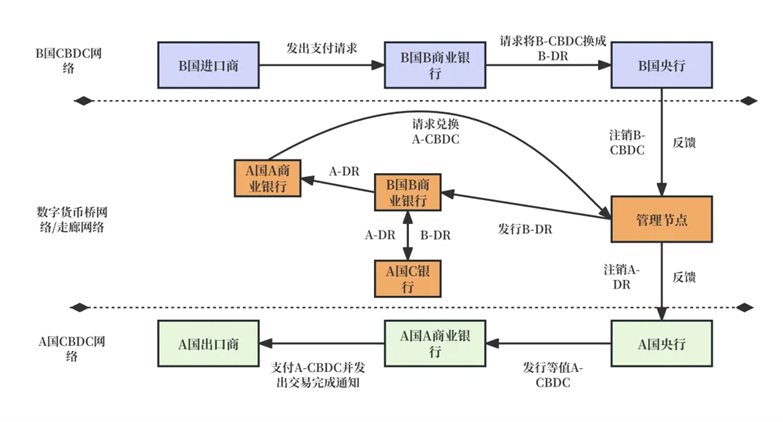

举例而言,如B国进口商通过数字货币桥向A国出口商支付贸易结算款,且双方均接入数字货币桥网络,则其基本交易流程可概括如下[15]:

按照时间顺序,可将整个流程拆解为如下步骤:

(一) 在发起支付的B国CBDC网络内

1. B国进口商向B国B商业银行发起支付请求,申请向A国出口商在A国A商业银行开立的账户进行转账;

2. B国B商业银行检测到A国A商业银行已接入走廊网络,可以利用该网络进行跨境支付;

3. B国B商业银行向B国央行发起请求,请求将其发行的B-CBDC转换成B-DR;

4. B国央行在B国CBDC网络内注销相应的B-CBDC,并向管理节点反馈信息;

(二) 在走廊网络内

1. B国央行注销相应的B-CBDC后,控制管理节点向B国B商业银行在走廊网络中的参与银行节点发行等值的B-DR,从而完成B国CBDC向B国DR的转换;

2. 走廊网络中的B国B商业银行节点自主选择汇率兑换方式,并向管理节点提出申请(此处假设B商业银行向管理节点申请使用现行汇率兑换方式(Board Rate),将B-DR兑换成等值的A-DR);

3. 管理节点在走廊网络内自动搜寻最佳外汇报价,发现A国C银行的汇率最优;

4. 管理节点将B国B商业银行的B-DR转给A国C银行,并将等值的A-DR由A国C银行转移给B国B商业银行,从而完成外汇兑换;

5. B国B商业银行将收到的A-DR转移给A国A商业银行在走廊网络中的参与银行节点,从而完成交易资金的转移;

6. A国A商业银行在走廊网络中的节点向管理节点发出货币兑换请求,请求将收到的A-DR转换成A-CBDC;

(三) 在A国CBDC网络内

1. 管理节点注销A国A商业银行持有的A-DR,并向A国央行反馈;

2. A国央行收到反馈信息后,向A国CBDC网络内的A国A商业银行节点发行等值的A-CBDC,从而完成A-DR向A-CBDC的转换;

3. A国A商业银行收到特定的A-CBDC后向A国出口商进行结算,从而完成整个跨境货币交易。

另外,对于无需进行币种转换的支付交易(如B国进口商直接以A国货币向A国出口商付款)而言,则在走廊网络内无需经过DR兑换的流程,而是由管理节点接收到汇出行申请后直接将相应的DR划转至收款行的参与银行节点。

五、数字货币桥与传统跨境支付方式的比较

要点 |

数字货币桥 |

环球银行金融电讯协会(“SWIFT”) |

人民币跨境支付系统(“CIPS”) |

核心功能 |

联接多国CBDC系统的“走廊网络”,通过同一分布式账本实现多种CBDC的资金传输,结合“去中心化”的点对点报文传输系统,同步实现“去中心化”的跨境资金清算和金融信息交换 |

金融报文传送系统,通过报文传送实现金融信息交换,但无法进行资金清算和结算 |

人民币支付清算系统,可进行跨境人民币资金清算和结算,也支持直接参与者之间的金融信息交换 |

支持币种 |

支持多币种CBDC,普通货币需兑换为本国CBDC后进行交易 |

支持多币种货币 |

仅支持人民币 |

基本架构 |

依托于分布式记账技术的“去中心化”网络,各国央行充分协商、共同负责底层交易逻辑的设计 |

采用“中心化”模式,环球银行金融电信协会独揽网络维护、交易规则设计、交易合规审查等工作 |

采用“中心化”模式,系统的运营机构为跨境银行间支付清算有限责任公司(“清算公司”) |

交易方式 |

基于“去中心化”网络进行点对点交易,同步实现信息流和资金流的传递,不依赖特定国家的清算系统 |

资金流和信息流分别传递,收付款银行通过SWIFT系统实现信息流的传递;采用代理行模式进行资金流传递,各参与者依靠传统的银行账户体系进行链式交易 |

直接参与者之间以报文形式通过CIPS实现信息流的传递,并由CIPS完成资金的清算;对于非直接参与者而言,即使通过CIPS进行资金清算,仍需通过SWIFT等途径进行信息流的传递 |

交易效率 |

运用区块链技术,参与者进行点对点交易,且资金流和信息流同步传递,相比传统跨境支付方式而言更加高效 |

SWIFT本身不是资金清算系统,仍需采用代理行模式进行跨境资金清算 会面临不同国家清算系统运营时差带来的障碍,且汇路复杂、各汇路银行需要进行相关的合规、反洗钱以及制裁审查 |

CIPS包含直接参与者和或间接参与者。直连者需要通过专线接入,并进行相应的系统开发。间接参与者通过SWIFT通讯方式接入 |

交易安全 |

采用区块链技术,难以被破解,且任何单一参与方均无法独立掌控 |

“中心化”的管理模式导致汇款安全由中心运营机构负责,且不同国家银行的运营时差导致交易方不能及时确认交易信息和交易进程 |

中国人民银行负责监督管理清算公司的运营,规范CIPS业务行为,防范支付风险 |

普及度 |

数字货币桥项目的发起成员为中国内地、中国香港、泰国和阿联酋四地央行。另外,目前已有超过25家金融机构作为观察员加入数字货币桥项目 |

SWIFT是国际上重要的金融通信网络,来自200多个国家的11,500多家金融机构使用SWIFT收发交易信息,普及度高 |

截至目前,CIPS共有140家直接参与者,1,371家间接参与者;其中101家直接参与者和1,018家间接参与者注册于亚洲[16] |

准入门槛 |

参与方需具备较高的金融科技水平,通常需要具备CBDC开发能力 |

SWIFT是一个开放的组织,准入程序清晰,国际上大多数重要金融机构都是SWIFT的会员 |

CIPS系统的准入门槛较为严格,直接参与者和间接参与者应当满足《人民币跨境支付系统业务规则》规定的相应资质要求,并按照《人民币跨境支付系统业务操作指引》的规定履行加入程序 |

对SWIFT的依赖程度 |

各参与方共同维护中立的跨境走廊网络,并各自维护自己的CBDC网络,不依赖SWIFT系统 |

/ |

对SWIFT等金融基础服务设施的依赖程度仍然较高 |

六、中国关于数字货币桥的监管及发展政策状况

因数字货币桥尚处于探索阶段,我国监管机构也尚未针对数字货币桥发布正式的监管规定。但数字货币桥作为一种跨境支付方式,未来必定在外汇管理、反洗钱、数据安全等方面需要符合各参与方的相关法律法规和监管规定。

数字货币桥本身采用模块化的“乐高积木”方法构建,以实现实施的灵活性,并包含适用于各参与方所赋予的特定功能。从合规的角度,各参与方央行可以实时监测其CBDC系统中执行的交易,并且银行也可以提取交易信息,用于合规报告、监管和分析。

目前,国内已有部分地区颁布了相关政策,鼓励数字人民币跨境支付和结算,例如:

北京市通州区金融服务办公室2022年9月20日颁布的《北京城市副中心数字人民币试点工作实施细则(2022年版)》:区商务局组织自贸区内外商企业与运营机构对接,探索数字人民币跨境支付等业务需求,带动运营机构等市场主体研发数字人民币跨国跨境应用产品,推动数字人民币从小额零售向大额支付、跨境支付等领域延伸。

河北省对外开放工作领导小组2021年10月25日颁布的《河北省促进跨境电子商务健康发展三年行动计划(2021-2023)》:鼓励金融机构和支付机构合作提供人民币结算服务,支持雄安新区率先探索数字人民币跨境支付结算。

哈尔滨市人民政府2021年7月25日颁布的《自贸区哈尔滨片区(新区)哈尔滨综合保税区哈尔滨临空经济区哈尔滨内陆港联动发展方案》:探索推动成为数字人民币跨境支付试点地区。鼓励跨境电子商务活动使用人民币计价,打造以核心企业为节点的数字人民币跨境支付结算平台,提高跨境转账效率,降低汇兑成本。

深圳市2023年6月29日颁布的《贯彻落实金融支持前海深港现代服务业合作区全面深化改革开放意见的实施方案》:鼓励前海合作区金融机构及企业参与多边央行数字货币桥的建设,打造数字人民币跨境应用示范区。

深圳市金融科技专项发展规划(2023-2025年):充分发挥深圳金融科技研究院带动作用,推进数字人民币跨境支付和国际业务中心建设,支持多边数字货币桥等重大项目建设,有序拓展跨境支付场景,加强国际交流合作。

徐州市人民政府办公室2023年3月31日颁布的《徐州市数字人民币试点实施方案》:开展数字人民币跨境场景应用,探索利用数字人民币智能合约完成跨境交易及结售汇业务,提升结算效率。

特别声明 |

|

汉坤律师事务所编写《汉坤法律评述》的目的仅为帮助客户及时了解中国或其他相关司法管辖区法律及实务的最新动态和发展,仅供参考,不应被视为任何意义上的法律意见或法律依据。 如您对本期《汉坤法律评述》内容有任何问题或建议,请与汉坤律师事务所以下人员联系: |

|

朱俊 电话: +86 10 8525 4690 Email:jun.zhu@hankunlaw.com |

[1]实习生王子涵对本文的写作亦有贡献。

[2]参见沈伟、靳思远:《信用货币制度、数字人民币和人民币国际化 — 从“数字钱包”到“多边央行数字货币桥”》,《上海经济研究》2022年第6期,第81页。

[3] See Atlantic Council, https://www.atlanticcouncil.org/cbdctracker/, last visited 2024-4-25。

[4] Ibid。

[5] See BIS, https://www.bis.org/about/bisih/topics/cbdc/mcbdc_bridge.htm, last visited 2024-4-25。

[6] See BIS, https://www.bis.org/about/bisih/topics/cbdc/dunbar.htm, last visited 2024-4-25。

[7] See BIS, https://www.bis.org/about/bisih/topics/cbdc/sela.htm, last visited 2024-4-25。

[8] See BIS, https://www.bis.org/about/bisih/topics/cbdc/icebreaker.htm, last visited 2024-4-25。

[9] Se BIS, https://www.bis.org/about/bisih/topics/cbdc/mariana.htm, last visited 2024-4-25。

[10] See BIS, https://www.bis.org/about/bisih/topics/cbdc/jura.htm, last visited 2024-4-25。

[11]参见王立鹏:《从多边央行数字货币桥的技术特点看其对跨境支付方式的变革影响》,《西部金融》2023年第4期,第63页。

[12]同上注。

[13]同上注。

[14]同上注。

[15]交易流程参见王剑、尹轶帆:《多边央行数字货币桥:发展进程及其影响》,《国际金融》2023年第1期,第35-36页。王立鹏:《多边央行数字货币桥与SWIFT跨境支付方式的异同比较及前景展望》,《甘肃金融》2023年第4期,第17页。

[16]参见CIPS,https://www.cips.com.cn/,最后访问时间2024年4月25日。